Дневник трейдера

Биржевая торговля — отрасль, сделавшая одних очень богатыми, а других банкротами. А бывало и так, что оба эти события происходили, но в разной последовательности. Многие сравнивают спекулятивную деятельность с азартными играми, что может казаться логичным, но на самом деле ничего общего не имеет. В игре человек полагается на удачу или математику – до тех пор, пока его не выгонят из заведения. В трейдинге же всё очень закономерно, и многие теряют деньги из-за психоэмоциональных проблем, собственной недисциплинированности.

На любых курсах по трейдингу в первую очередь говорят о том, что необходимо следовать правилам манименеджмента. Хорошо, если хотя бы 5% “выпускников” это делают. Полная расслабленность и отсутствие систематичности действий приводят к тому, что сливается один депозит за другим, но уроков не извлекается. Критика со стороны воспринимается, как враждебные действия, а собственный взгляд на торговлю ставится во главу угла. Если в такой ситуации ничего не предпринимать, то со временем трейдер превратится в обычного подверженного игровой зависимости сливатора.

Зачем нужен дневник трейдера

Единственный путь прекратить терять деньги – это начать анализировать свои действия. Это касается абсолютно любого спекулянта – от среднестатистического преуспевающего до запущенного случая, описанного выше. Есть разные методы, но, как показывает практика, наилучшим вариантом является ведение учёта собственных результатов. Представление в наглядном виде позволит в полной мере отследить всю деятельность, рассмотреть торговую систему в разных условиях с конкретными числами перед глазами. Для этого придётся вести полный учёт всех сделок, выписывать их с полной информацией.

Подобный журнал действий на рынке трейдеры называют дневником. Это не похоже на стейтмент, хотя его информативность достаточно велика, но он подходит лишь для автоматизированных систем. Тем более, есть параметры, которые в нём не указываются и о которых речь пойдёт дальше. Итак, дневник трейдера позволит заново взглянуть на каждую совершённую сделку, её результат, параметры и последовательность действий, предшествовавших ей и последовавших за ней. Это тоже очень важно, потому что не всегда и вспомнишь, по какой причине входил в рынок, особенно, если торговля ведётся по множеству инструментов.

В каком виде вести

После принятия волевого решения начать анализировать свои торговые действия встаёт вопрос, в каком виде будет храниться информация. Одни считают, что наилучший вариант – по старинке, рукописный и в классической тетради. Однако, мы живём не в каменном веке, и многие сейчас печатают быстрее, чем говорят, поэтому такой вид дневника подойдёт консерваторам или не умеющим пользоваться офисным программным обеспечением.

Второй вариант, он же основной – вордовский файл и на всякий случай продублировать в Excel. Первый нужен для комментариев и подробного описания некоторых событий, второй же для сухих цифр. В целом, можно обойтись одним (любым) из этих двух, но практика показывает, что удобнее всё же вести два документа с разными целями и задачами.

Ну, и наконец, совсем экзотика, которая, тем не менее, набирает популярность – видеодневник, то есть либо запись самого себя на камеру, либо использование съёмки происходящего на экране и запись голоса через микрофон. Вообще ничего удивительного, это будет в некоторой степени напоминать блог, в котором любую информацию впоследствии можно будет отыскать и просмотреть видеоряд со всеми подробностями. Но в этом случае придётся снабжать видео подробной аннотацией, иначе в дальнейшем трудно будет найти информацию по конкретной сделке, если возникнет такая необходимость.

Анализ своей торговой деятельности по параметрам

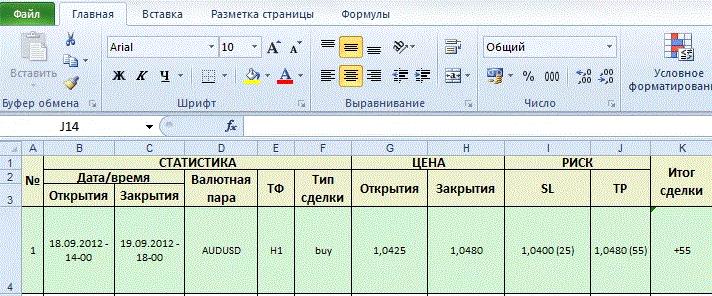

В дневник трейдера следует заносить абсолютно все совершённые сделки, если это не скальперская стратегия на минутках. Во всех остальных случаях это делать необходимо, иначе не получится получить всеобъемлющую информацию об эффективности своей системы. Это может отнимать очень много времени, но делать это нужно, потому как пропущенные и незаписанные сделки могут довольно сильно менять общую картину как в лучшую, так и в худшую сторону, это сильно мешает объективному восприятию. Выделим основные показатели сделки:

- Точка входа. Здесь всё достаточно очевидно, но это действительно важно в контексте множества входов, так как даёт понимание, сколько цена успела пройти после последнего разворота до того момента, как трейдер решил войти в рынок. Это в некоторой степени показывает уровень его интуиции и общих знаний, а также консервативность или агрессивность торговли. Более подробную информацию можно получить, анализируя продолжительный промежуток времени с как минимум пятьюдесятью сделками.

- Уровень тейк-профита. Мало кто ставит торговые цели от балды, обычно они обусловлены какой-то стратегией, системой. В дальнейшем это поможет вспомнить и понять, на каком основании ставилась такая цель, сравнить с другими ордерами, тейки у которых рассчитывались по этой же методике и увидеть картину в целом – работает такая стратегия или нет, либо ее направление определяется верно, но конкретно цели неправильные и оказываются слишком большими или малыми.

- Уровень стоп-лосса. Грамотно поставить стоп является настоящей наукой. Путём большого количества ошибок, мелких и не очень убытков, приходит понимание того, где конкретно сейчас лучше ограничить свои возможные убытки. Анализируя период времени с несколькими сработавшими стоп приказами поможет понять, в чём проблема – чрезмерной боязливости и, как следствие слишком коротких стопах, или же неправильной интерпретации рыночных условий и текущей конъюнктуры. Это очень важный параметр, запись про стоп нужно снабжать наиболее полной информацией (почему поставлен именно на таком ценовом уровне).

- “Упущенная” прибыль. Важный показатель, которому почему-то очень мало уделяют внимания. Показывает количество пунктов, которое цена прошла после того, как сработал тейк-профит. Это поможет понять причину, по которой выбирается заведомо меньшая цель и насколько её можно увеличивать. Также есть вариант с расчетом этой величины в виде дроби или процентов, но пункты показательнее ввиду популярности краткосрочной и среднесрочной торговли.

- Профитность ордеров. Это очень простой показатель и высчитывается как соотношение тейка к стопу ордеров по двум группам:

- абсолютно все отработавшие в плюс или минус ордера;

- только отработавшие в плюс.

Выводы и действия по оптимизации

После того, как перед глазами появится полная картина происходящего, сразу же должны выявиться все сильные и слабые стороны. Внимание нужно обращать не только на то, что получается не очень хорошо, ведь можно проводить диверсификацию по объёмам. Например, в ходе изучения дневника выясняется, что хорошо двигается торговля по гармоническим паттернам, а по волнам Эллиотта, наоборот, плохо. Соответственно, можно уменьшить объёмы ордеров на волнах и увеличить на паттернах. Это не значит, что можно не обращать внимания на слабые показатели в отдельном аспекте торговли, по возможности лучше либо разобраться в нём как следует, либо вообще не использовать.

Ещё один интересный показатель, который может дать пищу для размышлений – динамика доходности по дням недели и по дням месяца. Первая неделя обычно насыщена экономической статистикой за прошлый месяц, выходит публикация по рынку труда США, и так далее. Это также может помочь сместить акценты по торговым приоритетам в сторону отдельного временного интервала на месячном периоде. Это абсолютно нормальная ситуация, есть даже те, кто торгует только в определённые фазы луны. Абсурд, конечно, но циклы успешной и неуспешной торговли имеют место быть, с этим трудно спорить и дневник как раз может помочь разобраться.

Чем ещё может быть полезен дневник

При должном отношении можно превратить дневник в практически неисчерпаемый источник статистических данных. Одни и те же события и публикации происходят каждый месяц. Рассмотрим на примере процентной ставки Европейского Центрального Банка. Она неизменна уже достаточно давно, но при этом каждый раз при публикации решения оставить её без изменения, курс евро начинает колебаться, причём не всегда по одному и тому же сценарию. Казалось бы – одно и то же происходит, а реакция каждый раз разная.

В дневник можно записывать направление тренда на разных тайм-фреймах перед публикацией, показания индикаторов, в общем, всё, что может хоть как-то предсказать дальнейшее движение. После публикации следует пресс-конференция, которая точно так же, как и американский рынок труда, вызывает колоссальные движения по евровым парам. Можно вести учёт того, что говорится президентом ЕЦБ и проводить аналогии с тем, что происходит на рынке. В общем, чем больше информации собирается, тем более качественные выводы можно получить.

Вести дневник трейдера или нет – личное дело каждого, однако нельзя поспорить с тем фактом, что оперативная информация, представленная в систематизированном виде может оказать значительную помощь в анализе своих торговых действий, выявлении недостатков торговой системы. Учитывая, что многие воспринимают свои результаты очень субъективно, дневник будет являться реальной и объективной демонстраций результатов.