Последний месяц лета обещает быть весьма спокойным, но возможны сюрпризы

В июле ключевой темой на финансовых рынках по-прежнему оставался Брекзит и его последствия. Напомним, в конце июня в Великобритании состоялся исторический референдум, который неожиданно завершился победой сторонников выхода страны из состава Европейского Союза. На фоне этого глобальные рынки накрыла масштабная волна негативных настроений. Несмотря на то, что в последнее время появились признаки улучшения ситуации, многие инвесторы все еще с опасениями смотрят на ближайшие перспективы и предпочитают понапрасну не рисковать.

Особое внимание в июле было приковано к экономической и политической ситуации в Британии. В начале месяца глава ЦБ Англии Карни заявил, что в связи с итогами референдума в ближайшее время возможно смягчение денежно-кредитной политики. Вместе с тем, он уточнил, что одних только действий ЦБ будет недостаточно для полного нивелирования последствий Брекзита.

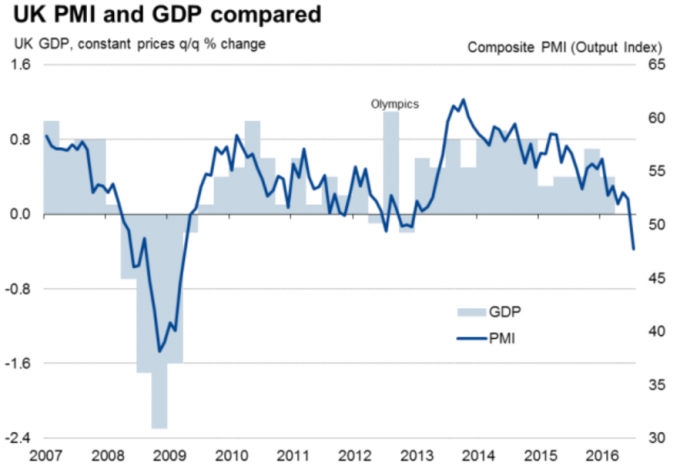

Согласно последним данным от Markit Economics, активность в частном секторе Великобритании сократилась в июле самыми сильными темпами с начала 2009 года. Композитный индекс PMI упал до 47,7 пункта против 52,4 пункта в июне. Тем временем, индекс PMI в секторе услуг снизился до 47,4 пункта с 52,3 пункта, достигнув 88-месячного минимума. Производственный индекс PMI достиг 49,1 по сравнению с 52,1 в июне. Последнее значение оказалось минимальным за 41 месяц.

Рис. 1 Композитный индекс PMI Британии (источник: markiteconomics.com)

Кроме того, на фоне Брекзита МВФ ухудшил свой прогноз по экономическому росту британской экономики на 2016 год (до 1,7% с 1,9%) и 2017 год (до 1,3% с 2,2%). МВФ также пересмотрел в сторону снижения оценки по глобальному экономическому расширению. Теперь ожидается, что мировой ВВП увеличился на 3,1% в 2016 году и на 3,4% по итогам следующего года.

Что касается ситуации на политическом фронте, последние перестановки в правительстве частично снизили неопределенность. Новым лидером Консервативной партии Великобритании и премьер-министром страны стала глава МВД Тереза Мэй, которая выступала за сохранение страны в составе ЕС, однако активно свою позицию в преддверии референдума не продвигала.

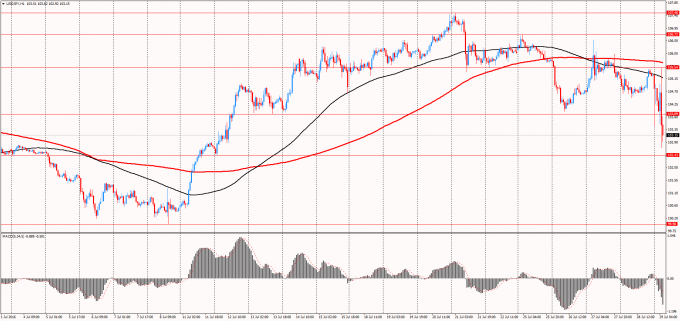

Если говорить о реакции фунта на последние события, в начале месяце он обновил 31-летний минимум, и ненадолго опустился ниже уровня $1.2800, но вскоре начал постепенно дорожать. В итоге, в июле фунт снизился лишь на 1,2% после обвала на 8,06% по итогам предыдущего месяца.

Рис. 2 Валютная пара GBP/USD (источник: TeleTrade)

В фокусе также была денежно-кредитная политика мировых Центробанков. Наиболее важными оказались заседания Банка Англии, ЕЦБ, ФРС, и Банка Японии. Несмотря на крайне высокую вероятность снижения процентной ставки, политики ЦБ Англии предпочли оставить ее на уровне 0,5%. Однако, в протоколе заседания отмечалось, что большинство членов ЦБ ожидают смягчения политики в августе, когда будет более ясная картина того, в какую сторону смещен баланс рисков.

Европейский ЦБ также решил повременить с изменением денежно-кредитной политики, и оставил основную и депозитную ставку на уровне 0,0% и -0,4% соответственно. Но, в отличии от ЦБ Англии, многие участники рынка предвидели такой исход. Глава ЕЦБ Драги заявил, что итоги британского референдума не только дали повод для опасений, но и увеличили неопределенность перспектив. Между тем, он просигнализировал, что уже в сентябре возможное дальнейшее смягчение политики, когда выйдут новые прогнозы по росту и инфляции. На фоне растущей вероятности запуска дополнительных мер стимулирования ЕЦБ европейская валюта постепенно дешевела против доллара США, и по итогам июля зафиксировала снижение на 0,3%.

Рис. 3 Валютная пара EUR/USD (источник: TeleTrade)

Что касается заседания ФРС, решение о сохранении ставок на прежнем уровне было весьма ожидаемым, несмотря на сильные экономические данные, публикуемые в последнее время. Однако, инвесторы были разочарованы отсутствием явных сигналов относительно времени следующего повышения ставки, хотя вероятность такого шага и выросла. В ФРС отметили уменьшение краткосрочных рисков для экономических прогнозов, а также указали на улучшение ситуации с занятостью и расходами домохозяйств. Последний опрос Reuters выявил, что чуть более половины из 100 экономистов прогнозируют повышение ставки ФРС в 4-м квартале до 0.50-0.75 процентов. Изменение ставки, вероятно, произойдет в декабре, так как ноябрьская встреча ЦБ запланирована всего за несколько дней раньше президентских выборов.

Самым ожидаемым событием месяца была встреча Банка Японии. После того, как в начале июля данные указали на очередное снижение потребительской инфляции, вероятность запуска дополнительных мер стимулирования ЦБ Японии заметно увеличилась. Кроме того, вскоре появились сообщения о том, что правительство страны разрабатывает свой план стимулирования, предусматривающий дальнейшую кооперацию действий с центробанком.

Напомним, базовый индекс потребительских цен, который не учитывает цены на продукты питания, в мае упал на 0,4% годовых. Аналитики отмечают, что ближайшие месяцы цены, вероятно, продолжат падать в связи с недавним резким подорожанием иены. В поддержку такого сценария говорит недавний резкий пересмотр прогнозов по ВВП и инфляции правительством. Объясняя такое решение, правительство указало на усиление неопределенности в отношении глобальной экономики, слабое внутреннее потребление и вялые капиталовложения. Позднее, пытаясь поддержать экономику и стимулировать внутренний спрос, премьер-министр Абэ объявил о масштабной программе стимулов в размере 28 трлн. иен, что составляет почти 6 процентов от ВВП Японии. Многие аналитики полагали, что объем программы составит около 20 трлн. иен.

Принимая во внимание сложившуюся ситуацию ЦБ Японии принял решение смягчить политику, но лишь умеренно, что в итоге разочаровало участников рынка. Итак, ЦБ увеличил годовой объем покупок ETF на 2,7 трлн иен, или на 26 млрд долларов США, и оставил объем покупки государственных облигаций Японии на уровне 80 трлн иен. Другие ключевые инструменты политики, включая основную процентную ставку, не изменились. Между тем, в Банке Японии указали, что последние меры стимулирования будут работать в тандеме с бюджетным стимулированием правительства. Итоги заседания привели к резкому укреплению иены против доллара, в результате чего месячные потери сократились до 0,1%.

Рис. 4 Валютная пара USD/JPY (источник: TeleTrade)

Важной темой на рынке также был сезон корпоративной отчетности. До начала сезона аналитики прогнозировали, что за второй квартал прибыль американских компаний, входящих в расчет индекса S&P500, упадет в среднем на 4,5% годовых после снижения примерно на 5% в первом квартале. Однако, после того, как некоторые крупные компании опубликовали весьма хорошие результаты, оптимизм в отношении дальнейших перспектив повысился. Теперь ожидается снижение прибыли во втором квартале лишь на 3,0%. Ввиду пересмотров прогнозов и усиления тяги к риску недавно американские фондовые индексы обновили свои исторические максимумы. С начала месяца индекс DJIA вырос на 2,9%, S&P 500 - на 3,5%, а Nasdaq 100 - на 6,8%.

Рис. 5 Индекс DJIA, S&P 500, и Nasdaq 100 (источник: finviz.com)

В августе инвесторы продолжат фокусировать на денежно-кредитной политике центральных банком мира. Наиболее интересными окажутся заседания ЦБ Англии, РБА, и РБНЗ. Аналитики полагают, что Банк Англии понизит ставку на 25 базисных пунктов, до 0,25%. Кроме того, вероятно новое количественное смягчение и/или дальнейшее смягчение условий кредитования. Что касается РБА, низкая инфляция в стране, вероятно, заставит чиновников понизить официальную процентную ставку еще на 0,25%, до 1,50%. Вместе с тем, аналитики прогнозируют, что ЦБ Новой Зеландии также сократит свою ставку на 0,25%, до 2,00%, учитывая недавно опубликованные экономические оценки и заявления ЦБ о присутствующей вероятности смягчения политики.

Кроме того, укрепление доллара США на фоне ожиданий повышения ставки ФРС, скорее всего, продолжит оказывать давление на нефтяные фьючерсы, которые в июле подешевели на 14,8%.

Рис. 6 График нефти марки WTI (источник: TeleTrade)

В целом, август обещает быть достаточно спокойным месяцем, но более низкие объемы на рынках в связи с традиционным сезоном отпусков могут спровоцировать резкие колебания.

Для того, чтобы добавить коментарий, авторизируйтесь.

Комментарии