Перспективы денежно-кредитной политики ФРС продолжат оставаться в центре внимания

Последний месяц года оказался крайне богатым на важные экономические события. Внимание рынков было приковано к результатам заседаний центральных банков мира, а именно РБА, Банка Канады, ЕЦБ, ЦБ Новой Зеландии, ЦБ Швейцарии, Банка Англии, ФРС и Банка Японии. Кроме того, инвесторы продолжали внимательно наблюдать за динамикой нефтяных котировок.

Подводя итоги встречи Резервного банка Австралии, стоит отметить, что регулятор не стал менять параметры денежно-кредитной политики, и оставил ставку на уровне 2,00%. В ЦБ вновь указали, что перспективы инфляции предоставляют возможности для дальнейшего смягчения политики. Однако, РБА изменил свою риторику касательно курса нацвалюты, заявив, что австралийской доллар корректируется в соответствии с существенным падением цен на сырье. Ранее РБА сигнализировал, что курс валюты завышен.

Рис. 1 Валютная пара AUD/USD (источник: TeleTrade)

Что касается заседания ЦБ Канады, его результаты полностью совпали с прогнозами. ЦБ оставил процентную ставку на уровне 0,50% и заявил, что экономика страны преодолевает длительный и сложный переходный период, приспосабливаясь к более низким ценам на сырье. Также в банке добавили, что ослабление канадского доллара и сокращения ставок ранее в этом году оказывают поддержку экономике. Таким образом, финансовые условия в стране остаются благоприятными.

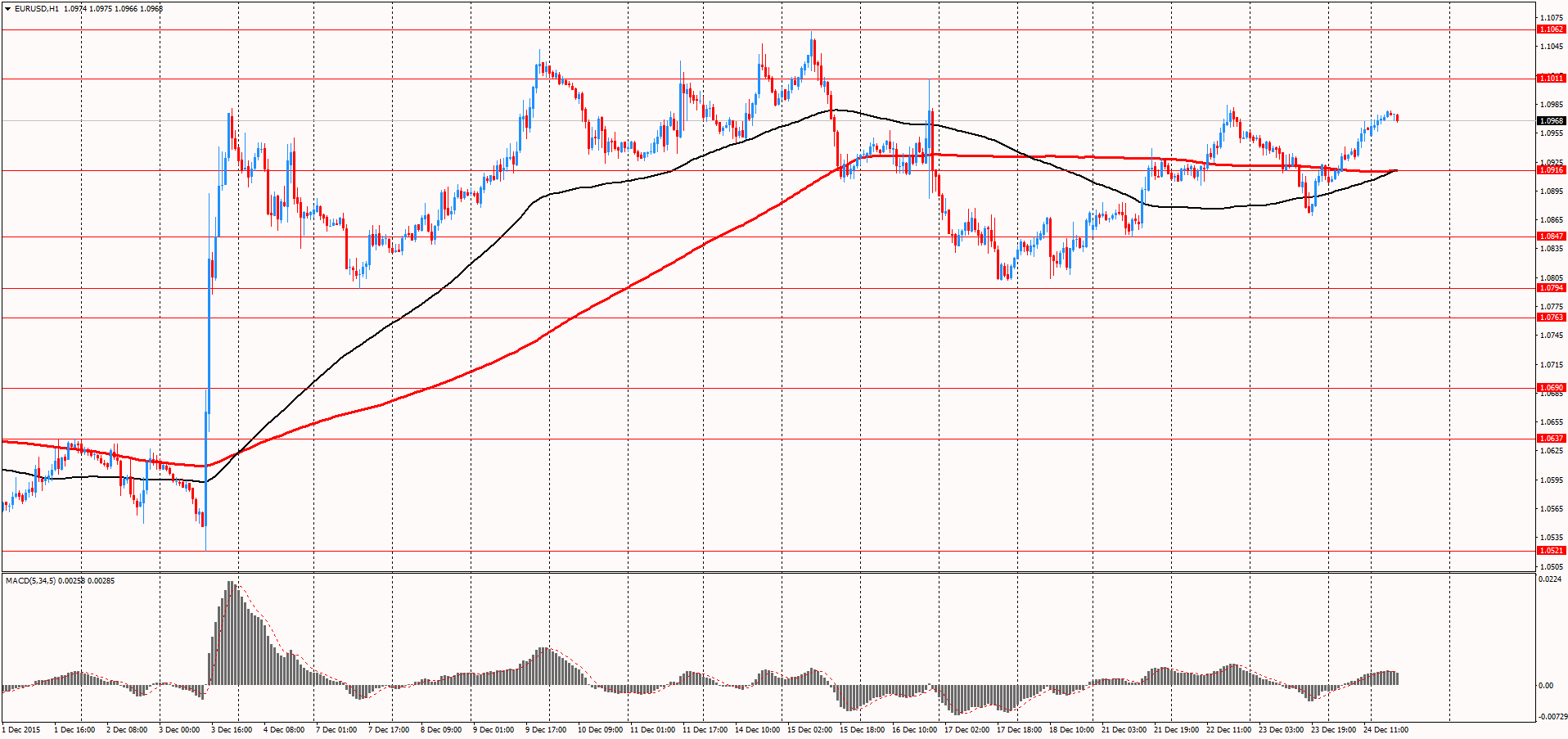

Более интересной оказалась встреча ЕЦБ, которая спровоцировала резкое укрепление евро.

Рис. 2 Валютная пара EUR/USD (источник: TeleTrade)

Основной причиной такого ралли, как не удивительно, было существенное разочарование действиями ЕЦБ. Центробанк понизил депозитную ставку до -0,3% с -0,2%, продлил срок действия своей программы покупок активов (QE) на шесть месяцев (до конца марта 2017 года) и расширил спектр приобретаемых активов, включив в них региональные и местные облигации. Кроме того, ЕЦБ пересмотрел прогнозы по инфляции на 2016 год (до +1,0% годовых с +1,1%) и на 2017 год (до +1,6% годовых с +1,7%) В обычных условия такие действия ЦБ должны были ослабить евро, но инвесторы надеялись на более масштабные меры, а именно увеличение объема QE на 15 млрд. евро в месяц (до 75 млрд. евро) и/или снижение ставки рефинансирования. Решение ЕЦБ стало первым шагом к возможному расхождению курсов денежно-кредитной политики с ФРС.

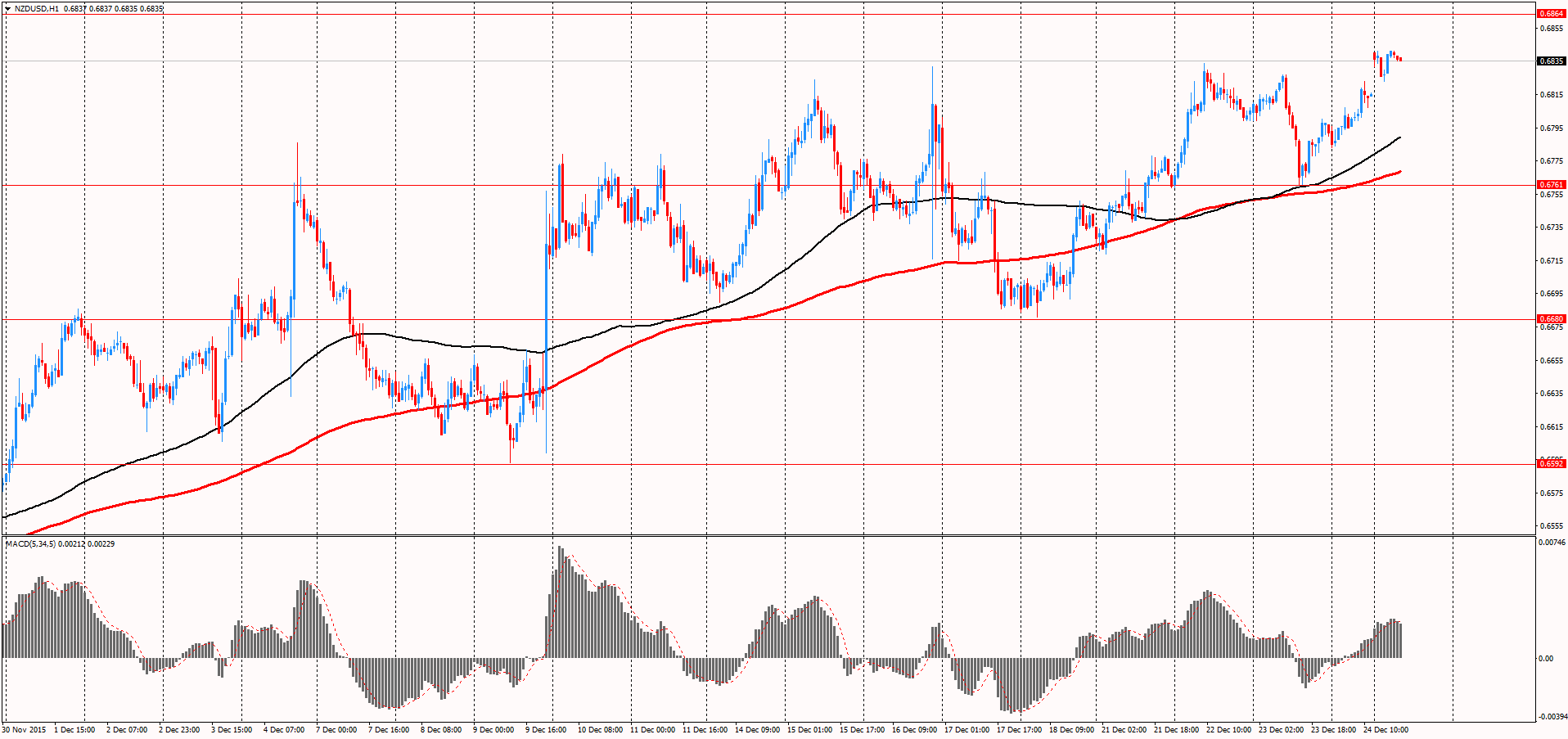

После состоялось заседание ЦБ Новой Зеландии, в ходе которого было принято решение снизить процентную ставку на 25 б.п., до 2,5%. Это было уже четвертое понижение ставки в 2015 году. В ЦБ указали, что принять такие меры заставили слабая инфляция, низкие цены на сырье и более сильный, чем ожидалось, новозеландский доллар. Между тем, глава РБНЗ предупредил, что центральный банк может вновь понизить процентную ставку, если потребуется.

Рис. 3 Валютная пара NZD/USD (источник: TeleTrade)

Уже на следующий день стали известны итоги встречи ЦБ Швейцарии и Банка Англии. Как и ожидалось, Швейцарский ЦБ оставил целевой диапазон для ставки LIBOR в диапазоне от -1,25% до -0,25% и ставку по депозитам на уровне -0,75. В ЦБ заявили, что франк остается "значительно переоцененной" валютой, обозначив при этом готовность к интервенциям. Также ШНБ отметили, что последние показатели не оправдали ожиданий. Учитывая это, прогноз по росту ВВП на 2015 год был пересмотрен до "чуть ниже 1%" с "близок к 1%".

Что касается ЦБ Англии, то он тоже оставил ставку без изменений на уровне 0,5%. "За" проголосовали 8 из 9 членов Комитета. Тем временем, протоколы заседания показали, что его представители были обеспокоены очевидным замедлением темпов роста зарплат, также как и продолжением снижения цен на нефть.

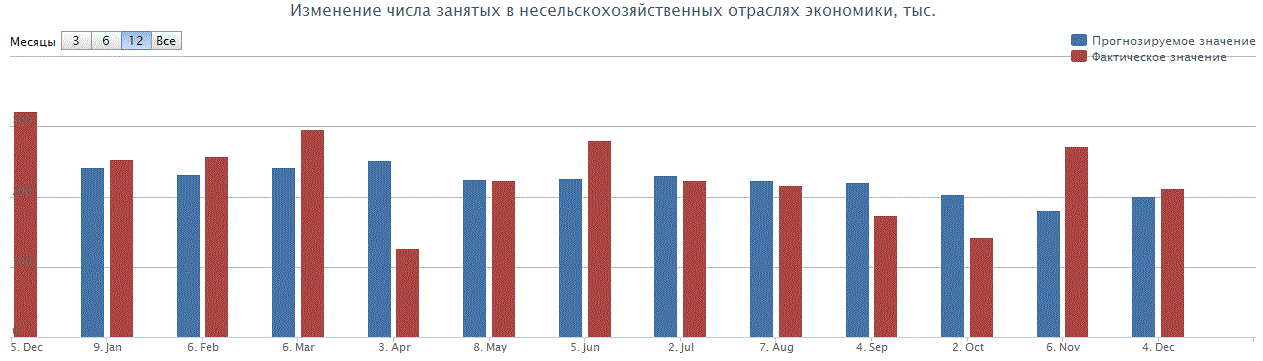

Одним из ключевых событий месяца оказалось заседание ФРС. Стоит подчеркнуть, что до публикации ноябрьского отчета по числу рабочих мест у некоторых инвесторов были сомнения касательно повышения ставок ФРС в декабре. Однако, после его выхода участники рынка вздохнули с облегчением, посчитав данные убедительным аргументом в пользу повышения ставок. Напомним, Министерства труда сообщило, что в ноябре число рабочих мест вне сельского хозяйства выросло на 211 000. Экономисты ожидали роста на 200 000. Показатель за октябрь был пересмотрен до 298 000 с 271 000. Уровень безработицы остался на отметке 5%, совпав с прогнозом.

Рис. 4 Темпы роста числа занятых в несельскохозяйственном секторе США (источник:Bureau of Labor Statistics, TeleTrade)

Данный отчет указал, что улучшение ситуации на рынке труда продолжается и у ФРС есть все основания для принятия взвешенного решения. Учитывая это Комитет по открытому рынку ФРС принял решение повысить ставку по федеральным фондам на 0,25%, установив ее целевой диапазон на 0,25-0,50%. Кроме того, в ЦБ подчеркнули, что темпы дальнейшего повышения ставок будут постепенными и зависеть от перспектив экономики. Согласно точечной гистограмме прогнозов по уровню ставок, к концу 2016 года ожидается повышение ставки до 2,375%, к концу 2017 года – до 2,375%, а к концу 2018 года она достигнет 3,25%. Это более медленные темпы повышения, чем руководители ЦБ прогнозировали в сентябре.

Последним в этом месяце было заседание ЦБ Японии, итоги которого оказались достаточно неожиданными. Банк Японии сохранил целевой объем покупки активов на уровне 80 трлн. иен, но решил продлить срок покупки японских правительственных облигаций (JGBs) от 10 до 12 лет с 2016 года и создать фонд для покупки бумаг биржевых фондов (ETF) в размере 300 млрд. иен. Однако, программа ETF не впечатлила инвесторов, так как она не является новой, а размер ее увеличения оказался относительно не большим. Между тем, глава ЦБ Курода заявил, что новые меры не были дополнительным смягчением.

Другой важной темой на рынках было дальнейшее падение цен на нефть. Недавно нефть Brent достигла минимумов с июля 2004 года, а нефть WTI впервые с 2009 года упала ниже $34 за баррель. Катализаторов снижение цен было решение ОПЕК оставить квоты на добычу нефти без изменений. При этом, сама цифра не была названа. Давление на котировки нефти также оказал отчет Международного энергетического агентства, в котором сообщалось, что низкие цены влияют на предложение, но этого пока недостаточно, чтобы ликвидировать его избыток на мировых рынках. Кроме того, "подлили масла в огонь" заявления министра нефти Ирана Зангане о том, что Иран после снятия санкций сможет торговать нефтью и при ценах ниже $30 за баррель. США со своей стороны также поспособствовали снижению цен, отменив 40-летнее эмбарго на экспорт нефти. Однако, эксперты отмечают, что в скором времени может начаться фиксация прибыли по коротким позициям, которая спровоцирует резкий, но не длительный рост котировок нефти.

Рис. 5 График нефти марки WTI (источник: TeleTrade)

В январе участники рынка продолжат следить за денежно-кредитной политикой основных ЦБ, особенно ФРС, которая проведет свое заседание .26-27 января. Почти все эксперты уверенны, что ЦБ не станет повышать ставку в следующем месяце, и сфокусируется на темпах роста экономики. В преддверии заседания инвесторы также увидят протокол декабрьской встречи ФРС, в котором могут содержаться подсказки касательно настроя политиков. Вероятнее всего, тон протокола в целом будет оптимистичным. Однако, ключевыми для участников рынка будут сигналы в отношении дальнейших темпов ужесточения политики. Немаловажным также будет декабрьский отчет по занятости в несельскохозяйственном секторе, который выйдет 8 января. Ожидается, что данные укажут на улучшение условий на рынке труда и продолжающийся рост заработной платы.

Для того, чтобы добавить коментарий, авторизируйтесь.

Комментарии