Основными темами на рынке в мае будут ситуация на рынке нефти и перспективы денежно-кредитной политики ФРС

Четвертый месяц года оказался весьма богатым на важные события, что в итоге способствовало усилению волатильности на рынке. Самой масштабной тенденцией апреля было повышение цен на нефть. С начала месяца стоимость нефти Brent и WTI выросла почти на 20 процентов. В результате, цены оказались вблизи 5-месячного максимума.

Рис. 1 График нефти марки WTI (источник: forexpf.ru)

Основной причиной подорожания "черного золота" были ожидания встречи нефтедобывающих стран 17 апреля, целью которой было обсуждение вопроса заморозки объемов добычи нефти. До начала встречи на рынке было много различных спекуляций - некоторые эксперты крайне пессимистично оценивали возможность достижения договоренности, другие отмечали, что Иран может обрушить нефтяные цены после заседания. Подводя итоги встречи, стоит подчеркнуть, что сделка по заморозке добычи нефти не состоялась. Саудовская Аравия перед началом переговоров потребовала участие всех членов ОПЕК, включая Иран. При этом Иран отказался принимать участие во встрече, пояснив это тем, что обсуждать замораживание будет только после повышения объема собственной добычи до 4 млн. баррелей в сутки. На фоне таких негативных сообщений котировки нефти упали на 7 процентов, но смогли довольно быстро восстановится из-за нескольких позитивных моментов. Во-первых, нефтепроизводители сразу запланировали новые переговоры в формате ОПЕК+ после июньского саммита картеля. Кроме того, до саммита в июне Иран успеет нарастить экспорт нефти, что позволит ему принять участие в программе заморозки. Поддержку нефти также оказали новости о забастовке нефтяников в Кувейте. На фоне этого объем добычи нефти в стране сократился до 1,5 млн. баррелей в сутки против среднего показателя за март 2,8 млн. баррелей в сутки. В целом, последние события постепенно убеждают, что худшее уже позади и глобальный процесс восстановления баланса на рынке нефти начался.

Внимание участников рынка также было приковано к итогам заседаний центральных банков мира, а именно РБА, Банка Канады, Банка Англии, ЕЦБ, ФРС, ЦБ Новой Зеландии и Банка Японии.

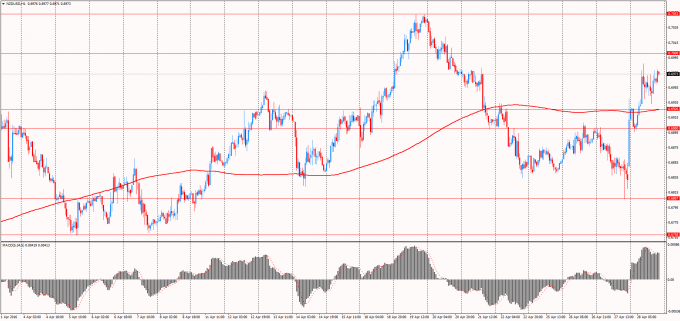

Как и ожидалось, Резервный банк Австралии оставил процентную ставку на рекордно низком уровне 2,0%. Однако, ЦБ вновь уделил внимание курсу национальной валюты. "Австралийский доллар в последнее время несколько укрепился. Отчасти это отражает некоторый рост цен на сырьевые товары, однако денежно-кредитная политика других стран также сыграла свою роль. В нынешних обстоятельствах рост валютного курса может усложнить процесс переориентации, который происходит сейчас в экономике", - заявил глава РБА Гленн Стивенс. Стоит подчеркнуть, по итогам апреля австралийский доллар подешевел лишь на 0,2% после роста на 7,2% в марте.

Рис. 2 Валютная пара AUD/USD (источник:TeleTrade)

Следующим было заседание Банка Канады, итоги которого также подтвердили ожидания. ЦБ оставил основную процентную ставку на уровне 0,5%, и сообщил о повышении прогноза по росту ВВП страны на 2016 год, сославшись на новые меры налогово-бюджетной политики. Согласно новым оценкам, экономика вырастет на 1,7% в 2016 году (ранее ожидалось расширение на 1,4%) и на 2,3% в 2017 году (пересмотрено с +2,4%). Также в ЦБ предупредили, что снижение цен на сырьевые товары продолжит сдерживать рост в ближайшие несколько лет. "Слабый зарубежный спрос, пересмотренные в сторону понижения показатели по капиталовложениям компаний, а также недавнее укрепление нацвалюты – все это оказало свое влияние на перспективы экономики", - заявили в Банке. Отметим, в апреле курс канадского доллара повысился на 3,7% против доллара США, достигнув максимума 1 июля 2015 года.

Рис. 3 Валютная пара USD/CAD (источник:TeleTrade)

После состоялась встреча ЦБ Англии. Напомним, ЦБ оставил процентную ставку на уровне 0,5%, а объем программы покупок активов в размере 375 млрд. фунтов. Решение было принято единогласно. Тем временем, в протоколе заседания сообщалось, что появились признаки, указывающие на то, что неопределенность, связанная с исходом приближающегося референдума по членству в ЕС, начала оказывать давление на определенные сферы деловой активности. Данные показали, что промпроизводство сократилось в феврале на 0,3% (ожидался рост на 0,1%), а темпы роста среднего заработка с декабря по февраль замедлились до 1,8% с 2,1% (прогнозировалось +2,3%). Статистика по розничным продажам также разочаровывала - в марте было зафиксировано падение на 1,3% против прогноза -0,1%. Что касается курса фунта, по итогам апреля он вырос на 1,7% против доллара США.

Что касается заседания ЕЦБ, оно также не привело к изменению денежно-кредитной политики, но комментарии главы ЕЦБ Драги спровоцировали сильные колебания евро против основных валют.

Рис. 4 Валютная пара EUR/USD (источник:TeleTrade)

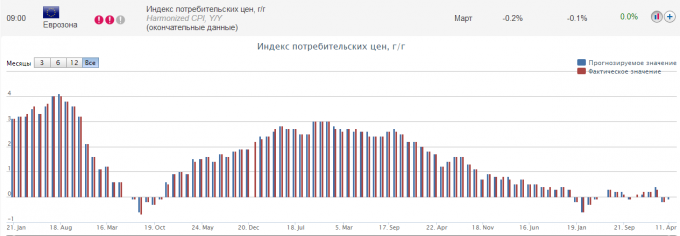

Напомним, ЕЦБ оставил ставку рефинансирования на уровне 0,0% и ставку по депозитам на отметке -0,4%. В рамках пресс-конференции Драги ЕЦБ сообщил, что процентные ставки будут оставаться без изменений или будут понижены в течение более длительного времени. Также он отметил, что ЦБ продолжит пристально отслеживать ситуацию с инфляцией и в случае необходимости будет использовать все доступные инструменты. Драги призвал рынки к терпению, отметив, что принятых мер вполне достаточно, надо лишь подождать. Возвращаясь к инфляционным показателям, стоит напомнить, что окончательный ИПЦ не изменился в марте после падения на 0,2% в феврале. Аналитики ожидали снижение на 0,1%. Базовый индекс, который исключает цены на энергоносители и продукты питания, составил 1,0% годовых, что совпало с прогнозом. Но, несмотря на улучшение, инфляция остается намного ниже целевого уровня ЕЦБ "чуть менее 2%" с 2013 года.

Рис. 5 Изменение индекса потребительских цен еврозоны (источник: Eurostat, TeleTrade)

Одним из наиболее ожидаемых событий месяца оказалось заседание ФРС. До начала встречи результаты опроса 80 экономистов, проведенного Reuters, показали, что ни один из них не верит в возможность повышения ставки ФРС в апреле. Как и ожидалось, ЦБ оставил ставку в диапазоне 0,25%-0,50%, но не исключил возможность ее повышения в июне. В заявлении отмечалось улучшение на рынке труда, но ЦБ признал, что экономический рост замедлился.

В тот же день состоялась встреча ЦБ Новой Зеландии, итоги которой также совпали с прогнозами. ЦБ оставил ставку на уровне 2,25%, но предупредил, что, возможно, придется ее снизить. Это связано с тем, что замедление роста мировой экономики и укрепление местной валюты может продлить период низкой инфляции. " Желательно снижение новозеландского доллара с целью повысить инфляцию и помочь торговому сектору", - заявил глава РБНЗ Уилер. Стоит отметить, что в апреле пара NZD/USD зафиксировала повышение на 0,9%.

Рис. 6 Валютная пара NZD/USD (источник:TeleTrade)

Последним свое заседание провел Банк Японии. После того, как в первой половине месяца курс иены против доллара вырос до максимума с 27 октября 2014 года, на рынке начали ходить слухи о том, что в ЦБ объявит о дополнительных мерах стимулирования. Чтобы остановить дальнейшее укрепление иены, власти решили повлиять на рынок путем вербальных интервенций, однако, эффект от данных мер оказался минимальным. Ситуация изменилась после неподтвержденных сообщений о том, ЦБ Японии может ввести отрицательные процентные ставки по некоторым целевым кредитам. На фоне этого иена начала активно дешеветь и вернулась до уровня открытия апреля. Однако, неожиданные итоги заседания ЦБ спровоцировали укрепление иены более чем на 350 пунктов. Как стало известно, Банк Японии оставил без изменений ставку по депозитам на уровне -0,1% и программу покупки активов в размере 80 трлн. иен в год. Также ЦБ пересмотрел сроки достижения целевого уровня инфляции, сообщив, что уровень инфляции 2%, вероятно, будет достигнут в 2017 финансовом году.

Рис. 7 Валютная пара USD/JPY (источник:TeleTrade)

В мае участники рынка продолжат следить за экономической статистикой по США, которая может пролить свет на дальнейшие перспективы денежно-кредитной политики и увеличить вероятность повышения ставки в ходе июньского заседания. Сейчас фьючерсы на процентные ставки ФРС указывают, что вероятность повышения ставки в июне составляет 19%. В фокусе также будут заседания центральных банков, а именно РБА (3 мая), ЦБ Англии (12 мая), и ЦБ Канады (25 мая).

Также в мае инвесторы будут наблюдать за динамикой нефтяного рынка. Некоторые аналитики предупреждают, что недавний рост цен на нефть не поддерживается фундаментальными факторами на физических рынках, и есть риск падения цен в ближайшем будущем.

Для того, чтобы добавить коментарий, авторизируйтесь.

Комментарии