Основные темы ноября на финансовом рынке

Большую часть октября участники рынка фокусировались на комментариях чиновников ФРС и статданных по США, надеясь таким образом получить дополнительные подсказки по поводу сроков очередного повышения процентных ставок в США. В итоге, за месяц было получено достаточно много свидетельств того, что ФРС может ужесточить свою политику уже на декабрьском заседании. Согласно рынку фьючерсов, в настоящее время вероятность увеличения процентной ставки ФРС в декабре составляет 78,3% по сравнению с около 60% в начале месяца.

В начале месяца президент ФРБ Кливленда Местер вновь призвала к повышению процентных ставок ФРС, добавив при этом, что они могут быть увеличены на любом из двух оставшихся в этом году заседаний. Председатель ФРБ Эванс также заявил, что было бы хорошо повысить ставки к концу текущего года, если выходящие экономические данные останутся устойчивыми. Вместе с тем, президент ФРБ Ричмонда Лакер подтвердил свое мнение о том, что текущие экономические условия в стране убедительно обосновывают повышение процентных ставок в ближайшее время.

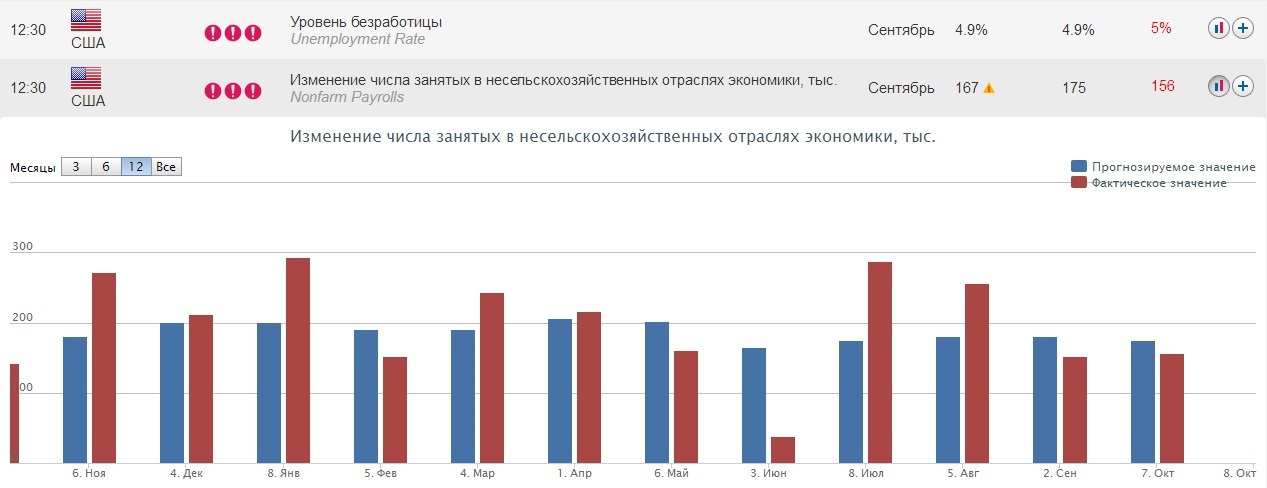

Особое внимание привлекли сентябрьские данные по рынку труда. Департамент занятости США сообщил, что уровень безработицы вырос до 5%, в то время как экономисты ожидали, что он составит 4,9%. Число рабочих мест в несельскохозяйственных отраслях увеличилось на 156 тыс. вместо ожидавшихся 175 тыс. Однако, несмотря на более слабые показатели, ожидания относительно ужесточения денежно-кредитной политики ФРС в декабре продолжили повышаться.

Рис. 1 Темпы роста числа занятых в несельскохозяйственном секторе США (источник:Bureau of Labor Statistics, TeleTrade)

После публикации данной статистики президент ФРБ Чикаго Эванс подчеркнул, что рынок труда укрепляется, а последние данные были вполне хорошими. Кроме того, Эванс отметил, что экономика США стоит на твердой почве и повышение ставок в декабре может быть оправданным.

Между тем, президент ФРБ Миннеаполиса Кашкари заявил об отсутствии срочной необходимости в повышении ставок, поскольку инфляция по-прежнему недотягивает до целевого уровня в 2%.

Позднее в фокусе оказался протокол заседания ФРС, который показал, что на своем заседании 20 и 21 сентября, руководители Центробанка заложили основу для довольно скорого повышения процентных ставок. Однако, мнения руководителей ФРС разделились в отношении сроков следующего повышения ставок. В протоколах также отмечалось, что решение ЦБ о сохранении процентных ставок без изменения в сентябре было принято с небольшим перевесом голосов.

Повышению вероятности ужесточения денежно-кредитной политики ФРС в декабре также способствовали заявления главы Федрезерва Йеллен. Она отметила, что мягкая политика, проводимая в течение слишком долгого времени, может иметь ряд побочных эффектов.

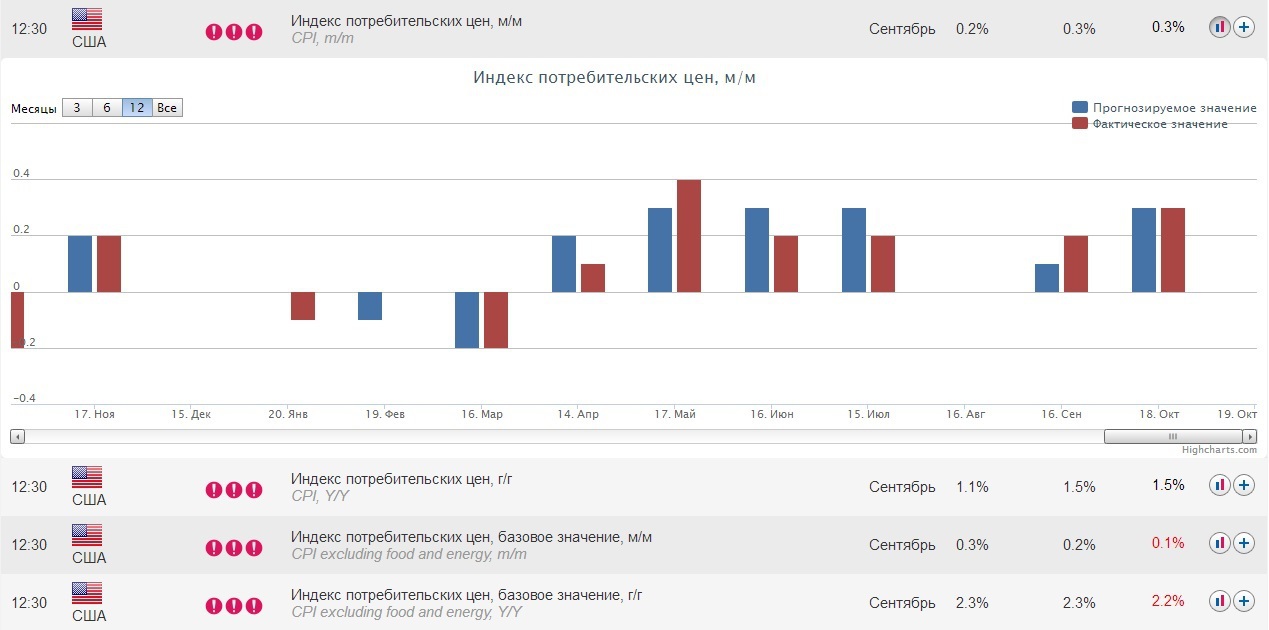

Еще одним доводом в пользу повышения ставки были инфляционные данные по США. Министерство труда сообщило, что индекс потребительских цен вырос в сентябре на 0,3% по сравнению с августом. За исключением волатильных затрат на продукты питания и энергоносители, так называемые базовые цены увеличились на 0,1%. Экономисты ожидали, что общие цены вырастут на 0,3%, а базовые цены повысятся на 0,2%. Отметим, потребительские цены повышались в шести из последних семи месяцев. По сравнению с предыдущим годом, общие цены выросли на 1,5%, записав самый большой прирост за любой 12-месячный период с октября 2014 года. Тем временем, базовые цены увеличились в сентябре на 2,2% годовых.

Рис. 2 Индекс потребительских цен США (источник: Bureau of Labor Statistics, TeleTrade)

Вскоре президент ФРБ Нью-Йорка Дадли указал, что ФРС приближается к достижению своих целей денежно-кредитной политики, что позволит повысить процентные ставки в этом году. "Если мы повысим ключевую ставку на 0,25%, то это не будет иметь большого значения", - добавил он.

Между тем, в начале прошлой недели президент ФРБ Сан-Франциско Уильямс вновь выступил за скорое повышение ставок. По его словам, слишком значительное промедление с повышением ставок может привести к ускорению инфляции или созданию пузырей и принудить ФРС к резкому повышению ставок, которые могут негативно отразиться на экономическом росте.

Инвесторы также обратили внимание на предварительный отчет по ВВП США за 3-й квартал, который превысил прогнозы, и развеял опасения относительно возможности замедления экономики в краткосрочной перспективе. Министерство торговли США сообщило, что с учетом коррекции на сезонные колебания ВВП в 3-м квартале вырос на 2,9% в годовом исчислении. Экономисты ожидали рост экономики на 2,5% после расширения на 1,4% во 2-м квартале. Таким образом, рост ВВП в 3-м квартале оказался самым стремительным за последние два года.

Что касается курса американской валюты, в октябре индекс доллара, показывающий отношение доллара США к корзине из шести основных валют, вырос на 3,1%, до 9-месячного максимума.

Рис. 3 Индекс доллара (источник:finviz.com)

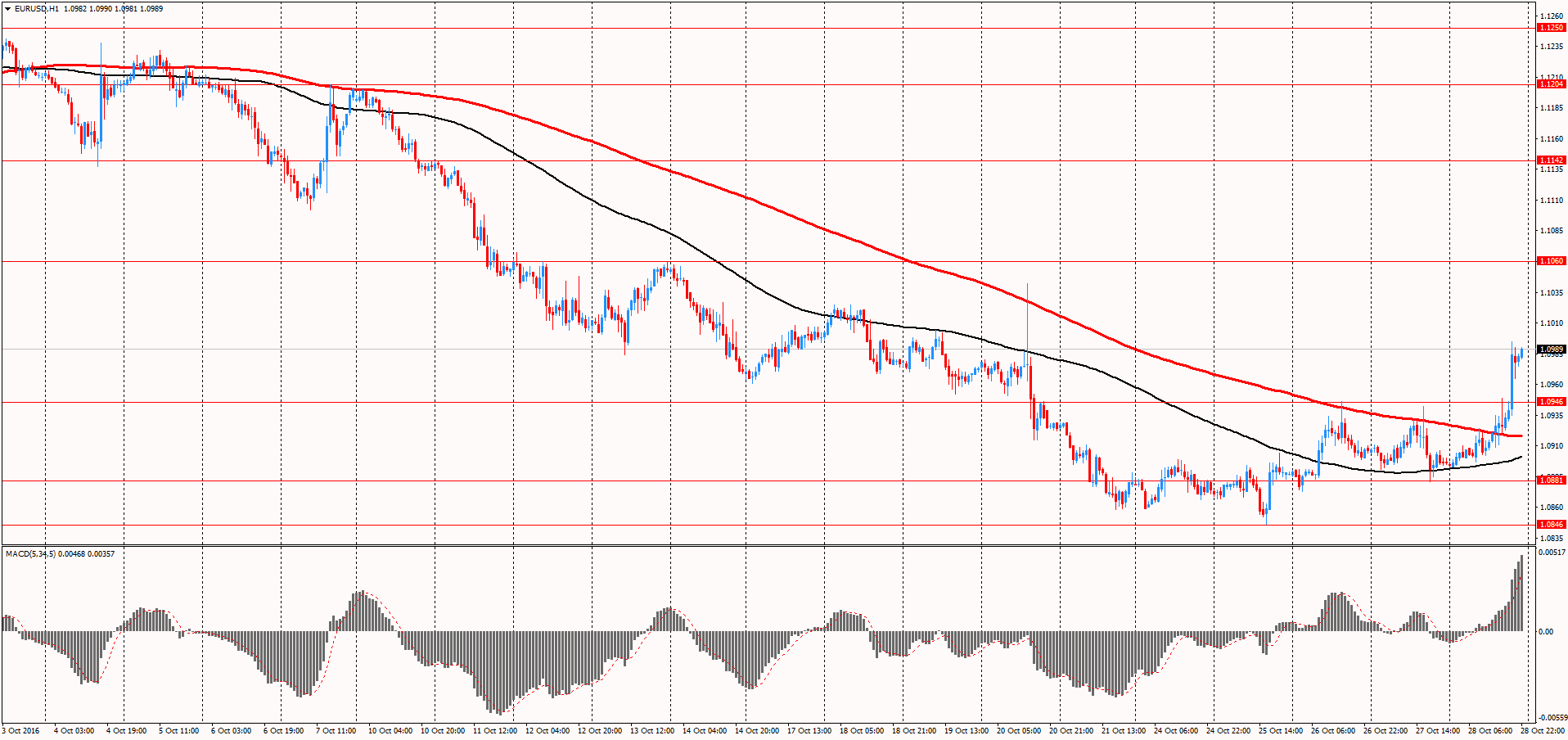

Важной темой октября также были перспективы денежно-кредитной политики ЕЦБ. В начале месяца появились слухи о том, что Европейский ЦБ может начать сворачивать программу количественного смягчения (QE) раньше запланированного времени. Агентство Bloomberg, ссылаясь на неназванных источников в ЦБ, сообщило, что ЕЦБ будет постепенно сворачивать ежемесячную покупку активов на сумму 80 млрд. евро, перед тем как завершить программу QE в марте 2017 года. Агентство заявило, что ЕЦБ может начать последовательное снижение объема выкупа активов на 10 млрд. евро ежемесячно. Однако, глава ЕЦБ Драги в ходе пресс-конференции по итогам прошедшего 20 октября заседания, заявил, что процентные ставки останутся на текущем уровне или ниже еще долгое время, а программа QE продолжится до марта 2017 года и может быть продлена в случае необходимости. Таким образом, Драги опроверг последние слухи. Хотя рынки все еще ждут, что в декабре ЕЦБ объявит о продлении QE, глава ЕЦБ подчеркнул, что решение будет зависеть от обновленных прогнозов на 2019 год, которые появятся к тому времени.

Стоит подчеркнуть, продолжение программы QE может оказаться негативным для евро, поскольку сделает его менее привлекательным для инвесторов, стремящихся к извлечению доходности.

Рис. 4 Валютная пара EUR/USD (источник: TeleTrade)

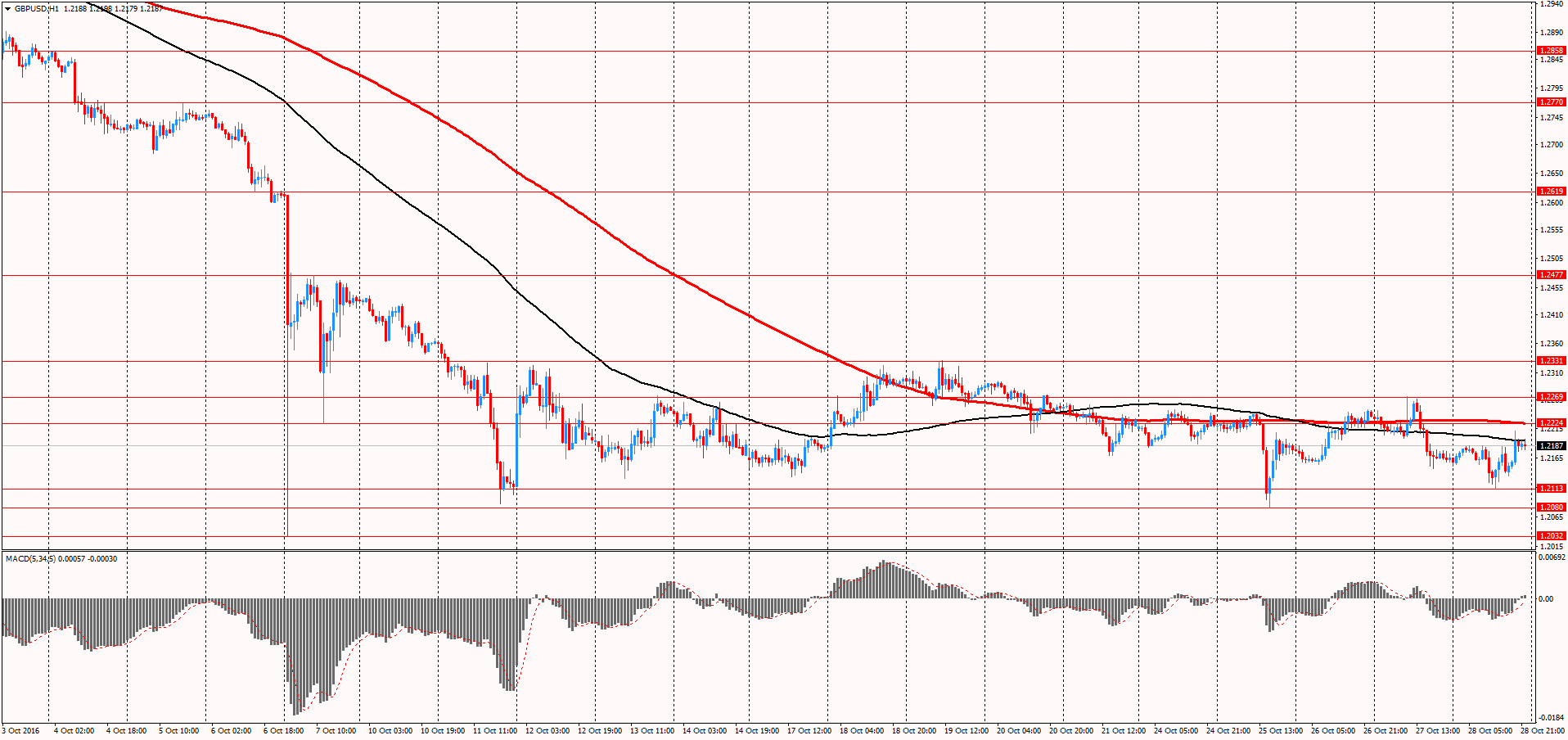

Кроме того, в октябре возобновилось падение фунта - пара GBP/USD по итогам месяца потеряла около 6%, что является самым значительным снижением с июня, когда Великобритания проголосовала за выход из состава Европейского Союза. Основное падение фунта состоялось 7 октября - тогда пара обвалилась почти на 600 пунктов. Причиной столь резкого движения была алгоритмическая торговля при очень небольшом уровне ликвидности. Снижения также могло быть связано с преодолением установленных инвесторами барьеров, спровоцировавших исполнение «стоп-лосс» приказов. Также есть мнение, что катализатором стали высказывания президента Франции Олланда, который призвал вести жесткие переговоры с Британией по выходу из ЕС.

Рис. 5 Валютная пара GBP/USD (источник: TeleTrade)

Внимание инвесторов также было приковано к сезону корпоративной отчетности за 3-й квартал. В целом, последние финансовые результаты оказались лучше, чем прописывали аналитики. Данные о выручке корпораций свидетельствуют о заметном экономическом восстановлении или по крайней мере, о стабилизации. Показатели примерно половины компаний из индекса S&P 500, которые уже отчитались, указывают, что общая прибыль, вероятно, выросла после 5-и кварталов снижения. Если квартальные отчеты и дальше будут превосходить прогнозы, возможен рост общих показателей. При этом эксперты внимательно изучают собственные прогнозы компаний на 4-й квартал, от которого Уолл-стрит ждет роста прибыли на 6%.

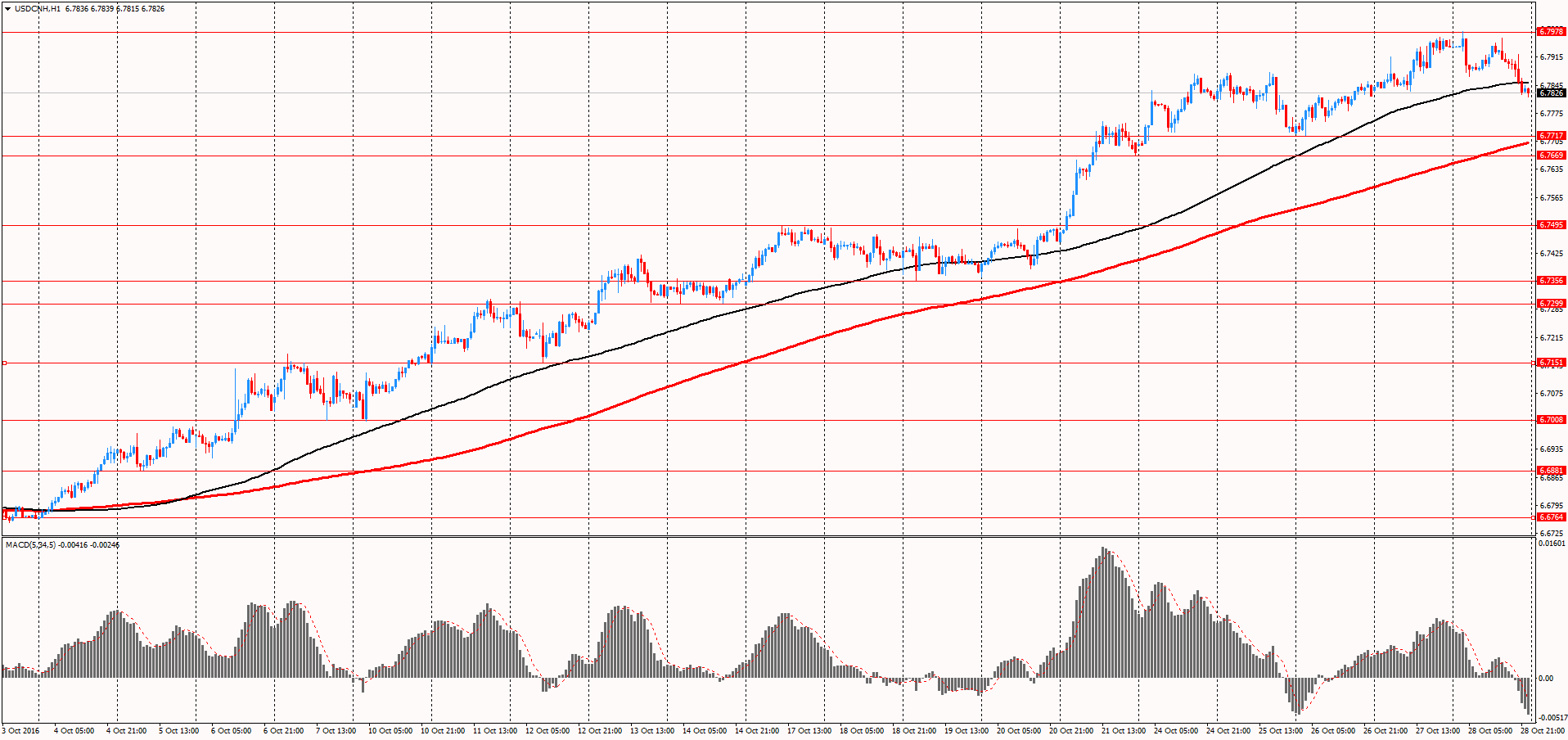

Также в октябре произошло значимое событие - китайская национальная валюта была официального включена в корзину резервных валют МВФ наряду с долларом, евро, иеной и британским фунтом. Юань будет иметь в корзине вес почти в 11% против 42% у доллара и 31% у евро. В последний раз корзина валют МВФ менялась в 1999 году, когда в нее был включен евро. Тем не менее, для курса юаня текущий месяц оказался неблагоприятным - валюта подешевела почти на 1,6% против доллара США, обновив шестилетний минимум, и зафиксировав максимальное падение с мая этого года. Однако, официальный представитель Государственного бюро Китая пояснил, что недавняя девальвация юаня была обусловлена внешними факторами и основания для продолжительного обесценивания китайской валюты отсутствуют.

Рис. 6 Валютная пара USD/CNY (источник: TeleTrade)

За исключением президентских выборов в США, ноябрь обещает быть относительно спокойным. Согласно результатам опроса телеканала CNN и корпорации ORC, почти 70% американских избирателей считают, что на выборах победу одержит Клинтон. Два месяца назад так считали 59% опрошенных. Вместе с тем, большинство жителей США полагают, что в случае победы Клинтон кандидат от республиканцев Трамп не согласится с результатами выборов.

Скорее всего, в ноябре инвесторы будут продолжать готовится к декабрьскому заседанию ФРС и ЕЦБ, анализируя поступающие данные и заявления представителей ЦБ в поиске новых подсказок. Важным окажется отчет по числу рабочих мест вне сельского хозяйства США за октябрь, который может повлиять на перспективы изменения ставок на заседаний ФРС 13-14 декабря. Ожидается, что занятость выросла на 175 тыс. после повышения на 156 тыс. в сентябре, а уровень безработицы незначительно уменьшился - до 4,9% с 5,0% месяце ранее.

Также в ноябре состоятся заседания Банка Японии, РБА, Банка Англии, ФРС, и РБНЗ. По мнению аналитиков, все эти Центробанки займут выжидательную позицию, но при этом могут несколько прояснить ближайшие перспективы своей денежно-кредитной политики.

Для того, чтобы добавить коментарий, авторизируйтесь.

Комментарии