Денежно-кредитная политика ФРС и референдум в Британии будут ключевыми темами в июне

Последний месяц весны порадовал инвесторов своей волатильностью и важными событиями. Основными темами в мае были ситуация на рынке нефти и золота, пересмотр ожиданий по ужесточению денежно-кредитной политики ФРС, а также неопределенность, связанная с приближающимся референдумом по вопросу членства Великобритании в Европейском Союзе.

Возвращаясь к нефти, стоит отметить, что с начала месяца стоимость марки WTI выросла на 8 процентов, а марка Brent подорожала почти на 3 процента. Кроме того, недавно цены превысили психологическую отметку $50 за баррель, что отмечалось впервые за последние семь месяцев.

В настоящее время стоимость нефти почти на 90 процентов выше своего февральского 13-летнего минимума. Рост с февраля по май стал самым стремительным с февраля-мая 2009 года.

Основными катализаторами повышения цен были перебои с поставками нефти из-за лесных пожаров в Канаде и беспорядков в Нигерии, а также сокращение коммерческих запасов и объемов добычи нефти в США. Однако, некоторые аналитики сомневаются в устойчивости ралли, и отмечают, что многие из перебоев с поставками являются временными. Кроме того, рост цен может побудить производителей США нарастить добычу нефти, что помешает восстановлению баланса. Если эти опасения верны, дальнейший рост цен на нефть может быть под угрозой.

Рис. 1 График нефти марки WTI (источник:TeleTrade)

Что касается золота, с начала мая стоимость драгметалла упала почти на 6 процентов, достигнув самого низкого уровня с 22 февраля. Причиной такой динамики были растущие спекуляции, что ФРС повысит процентную ставку уже в июне. Золото начало активно дешеветь после того, как протокол апрельского заседания ФРС указал, что члены FOMC не исключают повышения процентной ставки на следующем заседании в июне, если экономика восстановится после замедления в первом квартале, рынок труда продолжит улучшаться, а инфляция буде расти

Последние заявления представителей ФРС также начали указывать на склонность к жесткой политике. Президент ФРБ Сент-Луис Джеймс Буллард сообщил, что видит больше факторов в пользу медленного повышения ставок, чем в пользу отсутствия дальнейшего ужесточения политики. Между тем, президент ФРБ Сан-Франциско Джон Уильямс отметил, что ожидает двух или трех повышений ставок в этом году, но точные сроки будут зависеть от экономических данных. Еще один представитель ФРС Джером Пауэлл заявил, что повышение ставок в США может произойти "довольно скоро". Однако, он предупредил, что все будет зависеть от состояния экономики, включая ситуацию на рынке труда. Свою приверженность повышению ставки также подтвердила глава ФРС Йеллен. Она отметила, что в случае дальнейшего улучшения ситуации в экономике и на рынке труда, целесообразно будет постепенно и осторожно повышать ставки.

Рис. 2 График золота (источник:TeleTrade)

Внимание инвесторов также было приковано к итогам заседаний Центробанков, а именно РБА, Банка Англии, Банка Канады. Напомним, РБА принял решение снизить ставку с 2,00% до 1,75%. Учитывая последние данные по инфляции, подобное изменение выглядело вполне оправданным, однако, рынки, видимо, недооценивали такую возможность. На фоне этого резко снизился курс австралийского доллара. По итогам мая валюта подешевела на 5,6% против доллара США.

Рис. 3 Валютная пара AUD/USD (источник:TeleTrade)

В сопроводительном заявлении ЦБ последние инфляционные показатели были отмечены как неожиданно низкие. Также в РБА указали на неоднозначные сигналы по рынку труда. Кроме того, было отмечено замедление экономического роста в текущем году по сравнению с предыдущим.

Что касается Банка Англии, он в очередной раз оставил процентную ставку на уровне 0,5%. Решение о сохранении ставки на прежнем значении было принято единогласно. Некоторые эксперты считали, что отдельные представители ЦБ могут проголосовать за снижение ставок, учитывая слабый рост экономики и замедленную инфляцию в последние несколько месяцев.

Между тем, ЦБ понизил свои прогнозы по экономическому росту и предупредил, что выход из ЕС может ограничить рост экономики страны, спровоцировать повышение безработицы и инфляции.

Последним было заседание Банка Канады. Как и прогнозировалось, ЦБ принял решение оставить свою процентную ставку на отметке 0,5%. В Банке Канады сообщили, что экономический рост в 1-м квартале примерно соответствовал более ранним прогнозам. Тем не менее, в ЦБ заявили, что рост ВВП во 2-м квартале окажется ниже ожиданий в связи с лесными пожарами в Альберте.

Еще одной важной темой на рынках был значительный рост курса доллара против основных валют, который начался в самом начале месяца. По итогам мая индекс доллара, отслеживающий американскую валюту против шести основных валют, поднялся почти на 2,9%.

Рис. 4 Индекс доллара (источник: finviz.com)

Подорожанию доллара способствовала американская макростатистика. которая в свою очередь повысила вероятность дальнейшего ужесточения денежно-кредитной политики ФРС в июне.

Как стало известно, объем розничных продаж заметно вырос в апреле, что является признаков ускорения потребительских расходов. Министерство торговли сообщило, что продажи выросли на 1,3%, наибольший прирост с марта 2015 года. Без учета автомобилей, продажи увеличились на 0,8%. По сравнению с апрелем прошлого года общие розничные продажи выросли на 3%.

Другой отчет показал, что строительство нового жилья резко увеличилось по итогам апреля, превысив оценки, и усилив надежды на восстановление сектора. Объем закладок нового жилья вырос на 6,6%, достигнув 1.172 млн. единиц. Аналитики ожидали повышение до 1.130 млн.

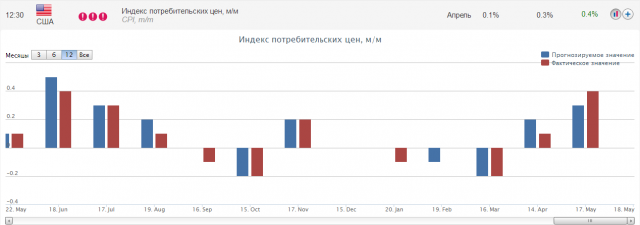

В фокусе также оказались апрельские данные по инфляции, показавшие, что потребительские цены в США выросли самыми быстрыми темпами более чем за три года, что было вызвано повышением цен на бензин. ИПЦ увеличился на 0,4% после роста на 0,1% в марте. Базовый ИПЦ, который поднялся на 0,2%, также ускорил темпы по сравнению с мартом (тогда показатель вырос на 0,1%). Эксперты ожидали, что общие цены увеличатся на 0,3%, а базовый индекс - на 0,2%.

Рис. 5 Индекс потребительских цен (источник данных: U.S. Bureau of Labor Statistics; график: TeleTrade)

Наблюдаемая в мае тенденция укрепления доллара может продолжиться в июне, но при условии, что данные по-прежнему будут указывать на улучшение экономической ситуации в США. Ближайшим событием, которое может существенно повлиять на ожидания дальнейшего повышения ставки ФРС, будут майские данные по рынку труда США, которые выйдут 3 июня. Напомним, в апреле число занятых в несельскохозяйственном секторе США увеличилось лишь на 160 тыс. Это был самый слабый прирост с сентября 2015 года. Экономисты ожидали повышение на 202 тыс. Уровень безработицы остался на отметке 5,0%, подтвердив прогнозы аналитиков.

В целом, стоит ожидать стабилизации темпов роста занятости в мае после резко замедления в апреле. Одним из оснований для подобных ожиданий служат последние данные по обращениям за пособиями по безработице. Напомним, за неделю, завершившуюся 21 мая, число американцев, обращающихся за пособием по безработице, упало на 10 000, до 268 000. Экономисты прогнозировали снижение до 275 000. Отчетная неделя стала уже 64-й неделей подряд, когда число заявок оставалось ниже 300 000, что является самой длительной серией с 1973 года. Такая ситуация свидетельствует о продолжении умеренного роста занятости и силе рынка труда США.

Рис. 6 Первичные обращения за пособием по безработице (источник данных: U.S. Department of Labor; график: TeleTrade)

Если ожидания относительно майских данных по рынку труда оправдаются, вероятность повышения процентной ставки на июньском заседании ФРС может еще больше вырасти.

В настоящее время фьючерсы на процентные ставки ФРС указывают, что шансы на увеличение ставки в июне составляет 28%, а вероятность данного события в июле оценивается в 61%.

Кроме того, в июне участники рынка будут следить за заседанием ЕЦБ. Эксперты прогнозируют, что ЦБ оставит без изменений свою ключевую процентную ставку - на уровне 0,00%, а также объем программы количественного смягчения, который сейчас составляет 80 млрд. евро в месяц. В фокусе также будет встреча представителей стран ОПЕК, которая запланирована на 2 июня.

Обсуждение будет сосредоточено на возможностях повышения цен и стабилизации рынка. Тем не менее, большинство экспертов не ждут, что страны ОПЕК придут к какой-то договоренности.

Немаловажным окажется референдум по вопросу членства Британии в ЕС, который состоится 23 июня. Пока результаты опросов не дают четкого ответа, каким будет исход голосования. В целом, в июне ожидается много значимых событий, которые могут усилить волатильность на рынке.

Для того, чтобы добавить коментарий, авторизируйтесь.

Комментарии