Проскальзывание (slippage)

При установке параметров каждого торгового ордера трейдер определяет для брокера условия его исполнения: цену, по которой нужно войти и выйти из рынка, а также (при необходимости) время открытия/закрытия сделки. Увы, в поиске баланса спрос/предложение рынок все корректирует по-своему.

Новички при этом переживают всю гамму чувств – от паники и депрессии до претензий к брокеру, но на самом деле это нормальное рыночное явление − «slippage» (проскальзывание). Полностью избавиться от этого эффекта нельзя, но бороться и даже выгодно использовать – можно и нужно.

Итак, основной предмет разговора

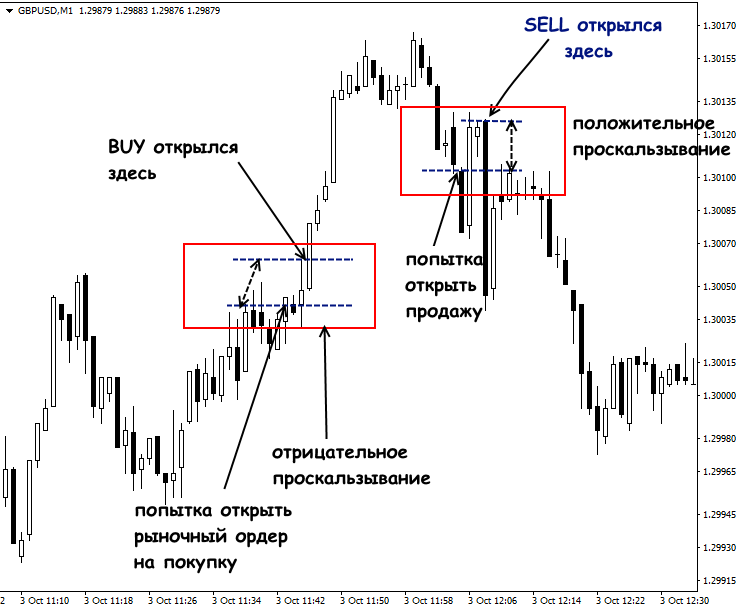

Проскальзывание в трейдинге – это исполнение по цене, отличной от заявленной в торговом приказе и от текущей котировки. Как правило, реальная цена сделки получается «хуже» заявленной, но иногда разница может быть и положительной (в пользу трейдера), в зависимости от направления тренда и вида открываемой позиции.

Первая проблема возникает в процессе поступления вашего торгового приказа на межбанк – за время обработки вашего приказа до брокера (провайдера ликвидности), даже если это доли секунды, цена меняется, в результате исполнение по заявленной вами цене становится невозможно.

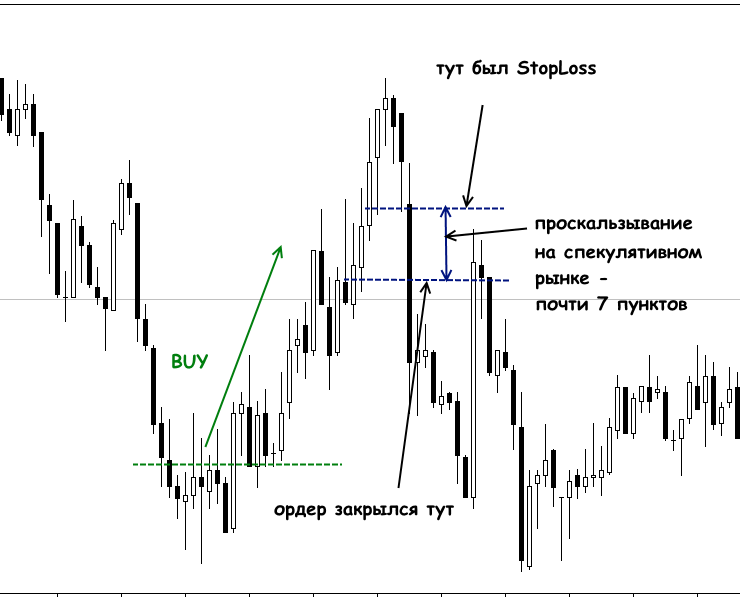

Общая схема торговой ситуации.

Придется открывать (или закрывать) сделку по актуальным ценам, и если рынок идет в сторону вашей сделки (положительное проскальзывание) – получите дополнительную прибыль, если цена ушла против вас (отрицательное) – результат будет хуже. Чем больше задержка исполнения ордера, тем сильнее изменится текущая котировка и разница с ценой заявки будет больше.

Причины проскальзывания в трейдинге

Напоминаем, что на финансовом рынке продавец предлагает цену подороже, а покупатель ищет, где подешевле. В большинстве случаев, проскальзывание − это не «козни» брокера (хотя такое бывает тоже), а следствие последовательного исполнения торговых заявок.

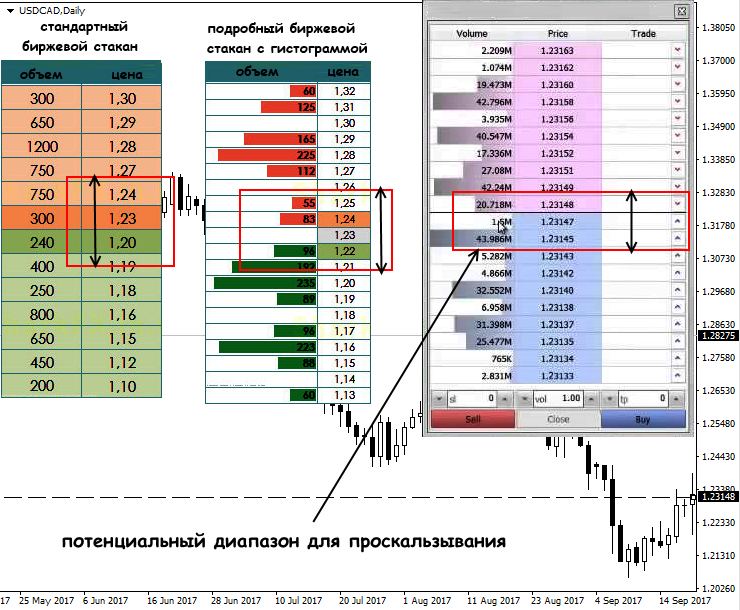

Каждая сделка на покупку означает, что на рынке должно быть предложение по такой же (желательно!) цене и в таком же объеме. При открытии позиции на покупку/продажу актива, рынок должен подобрать необходимый объем противоположных заявок по нужной вам цене и, если такого объема не хватит, то остаток будет исполнен по «ближайшей» подходящей котировке – это есть эффект «проскальзывания». Оптимальной такая цена может считаться только с точки зрения рынка, но для трейдера это в 70% случаев означает частичную потерю прибыли.

Биржевой стакан и расстановка объемов.

Именно для оптимального исполнения торговых приказов, брокер перед выводом на межбанк собирает мелкие заявки в некотором диапазоне в более крупные «пулы» и работает с ними по одной цене. В результате проскальзывание в трейдинге для каждого конкретного ордера может быть разным. На достаточно ликвидном рынке с большим количеством участников удается быстро найти встречные заявки практически любого объема, тогда проскальзывание будет минимальным.

Нужно понимать, что проскальзывает не только цена открытия/закрытия, но и цена установки Take Profit/Stop Loss, так что не только войти в рынок, но и зафиксировать сделку по заявленной цене не всегда удается. Отложенные ордера страдают от этой проблемы гораздо меньше.

Чем опасно проскальзывание?

Допустим, что каждый торговый ордер и его Stop Loss – проскальзывают на один пункт. Для среднесрочных сделок и длительных торговых стратегий это, конечно, не критично, но для пипсовщиков и даже для стратегии скальпинга на М15-М30 может оказаться катастрофой. С учетом затрат на спред, потеря десятков, а то и сотен пунктов в день может полностью уничтожить прибыль от краткосрочных сделок.

Если заявленная цена находится в зоне сильных уровней, то сильное проскальзывание может некорректно выставить ваш Stop Loss и на первом же откате ваша сделка будет закрыта с убытком. В периоды высокой волатильности (новости, открытие/закрытие сессий) количество участников резко растет, и чаще всего, в одном направлении, поэтому риск проскальзывание значительно повышается.

Схема проблемы со Stop Loss ордером.

Внимание – реквот!

На рынке есть еще одна ситуация которая внешне похожа на проскальзывание, но имеет иную фундаментальную причину. Напомним, что существует два типа исполнения торгового приказа:

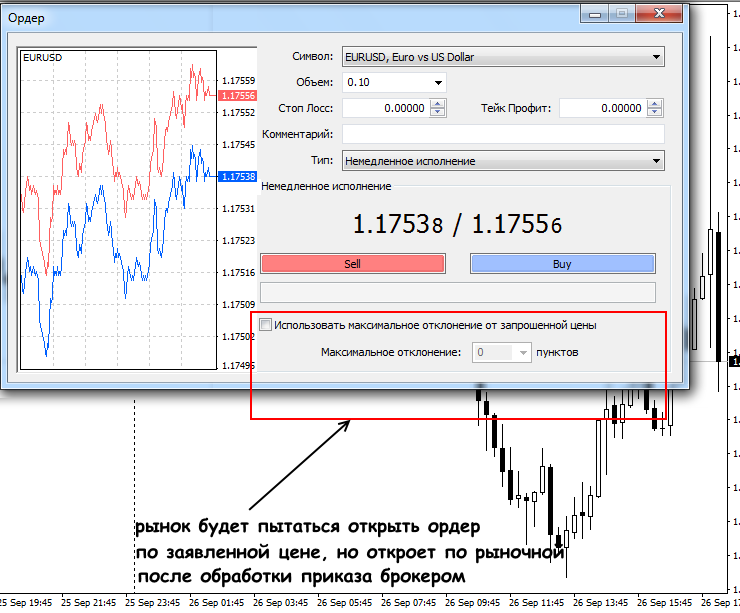

- Market Execution – сделка открывается в любом случае, но по рыночной цене.

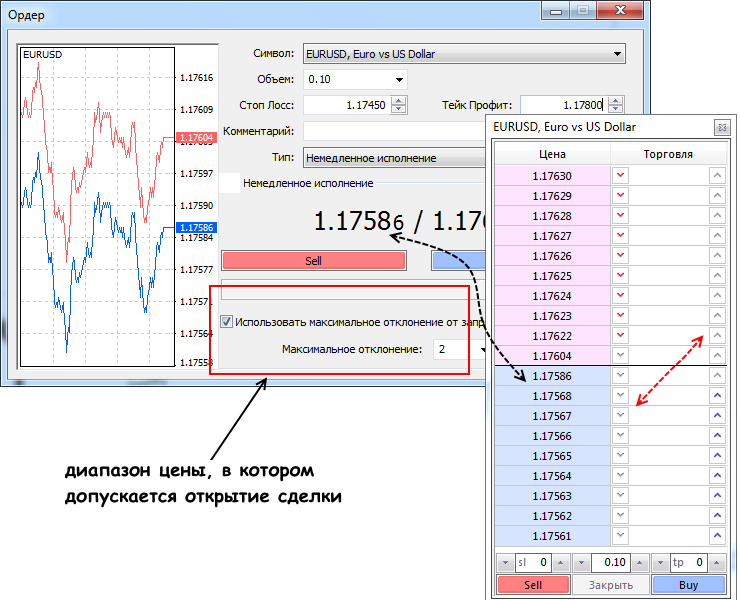

- Instant Execution – брокер обязан открыть позицию по цене приказа, то есть обеспечить нулевое проскальзывание.

Market Execution ордер исполняется всегда и насколько это будет выгодно для трейдера – решает рынок. Необходимый объем для перекрытия вашей заявки подбирается автоматически. Если по заявленной цене противоположного объема недостаточно, то объем вашей сделки разделяется и направляется нескольким поставщикам ликвидности. В результате для сделки трейдер получает средневзвешенную цену, которая может быть существенно хуже или лучше заявленной. Единственным преимуществом ордеров Market Execution считается быстрое исполнение приказов.

Схема отработки Market Execution.

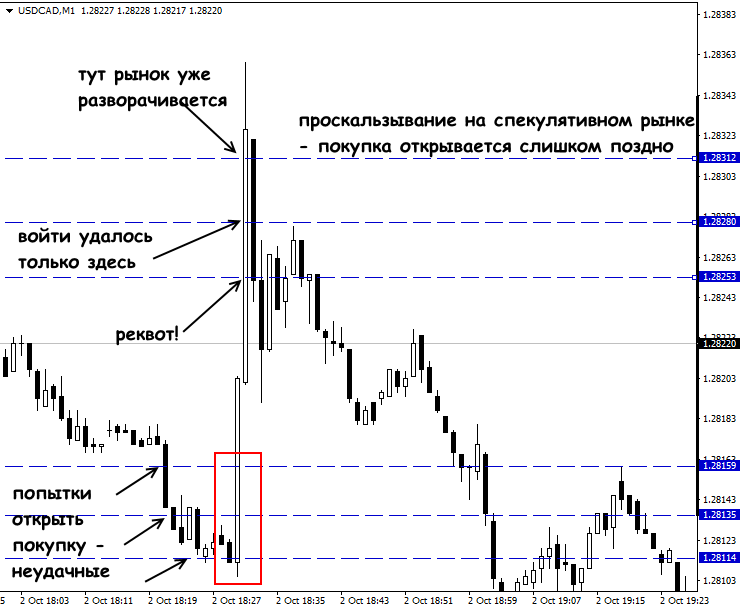

Тип исполнения Instant Execution предусматривает жесткое соблюдение цены на весь объем сделки. Однако, если в момент получения торгового приказа на рынке такой цены нет (или объема не хватает), то трейдер получает запрос (в интерактивной форме) исполнить сделку по другим условиям. Такая ситуация называется реквот (requote). Пока трейдер не подтвердит цену, ордер не сработает. Само собой, пока трейдер думает и принимает решение – рынок движется, условия сделки становятся неактуальными, можно попасть в следующий реквот и т.д. Результат – торговый может быть упущен. Это серьезная проблема и на быстром, и на низколиквидном рынке.

Вид торговой ситуации реквот.

Тем не менее, все, кто имеет опыт прямой биржевой торговли, считают, что для любого вида торговли оптимальным типом исполнения ордеров является именно Instant Execution. Только нужно «не жадничать» и указать брокеру допустимое отклонение от цены (обычно до 5 пунктов). А с возможными реквотами при краткосрочной торговле предпочитают бороться техническими средствами и практическим опытом.

Как уменьшить возможные потери от проскальзывания?

Главное – не пытаться воевать с этими явлениями, с ними нужно научиться работать. Итак, чтобы потенциальные убытки были минимальными, вам необходимо:

- Установить в торговом терминале максимально допустимое отклонение от запрошенной цены (в пунктах).

Если отклонение цены (в моменте) будет больше этого параметра (критичное проскальзывание), то такая сделка просто не исполнится. Да, прибыли вы не получите, но и сделки с высокой вероятностью убытка не откроются.

Схема установки страховки от убытка.

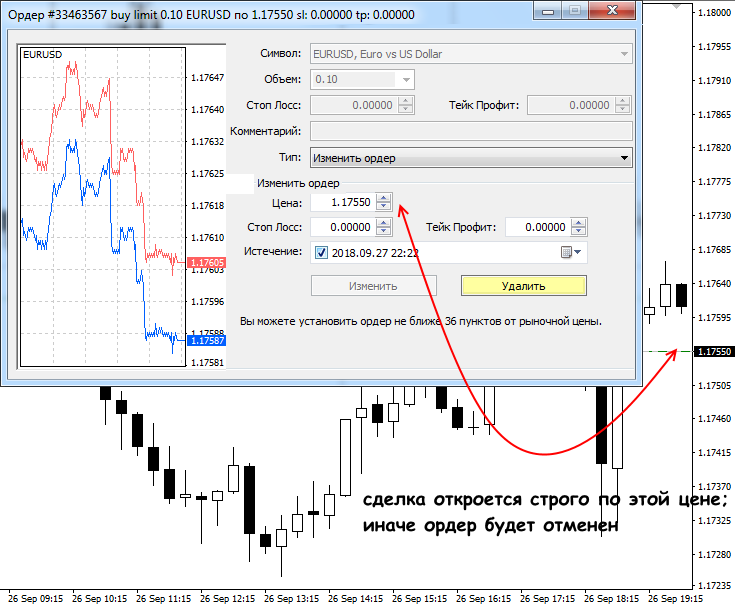

- Торговать с помощью отложенных ордеров: Buy Stop/Sell Stop и Buy Limit/Sell Limit.

Ордера Buy Stop/Sell Stop требуют четко установленной цены и считаются более проблемными, чем лимитные, которые допускают качественную оценку типа «выше/ниже». Отложенные торговые приказы отправляются брокеру заранее, под них в какой-то мере «бронируется» часть ликвидности, конечно, при условии реального вывода сделок на межбанк. Именно у этих ордеров самый высокий шанс отработки по заявленным ценам.

Схема установки лимитного ордера.

- Выбирать торговлю на старших периодах.

Если для сделки на М5 с обычным запасом прибыли (в 5-10 пунктов) даже 1-2 пункта проскальзывания могут быть критичны, то на таймфреймах выше М30 такие негативные последствия практически незаметны.

- Не торговать в периоды проблемной ликвидности.

Опасны любые нестандартные ситуации: новости, плановые и форс-мажорные события, открытие/закрытие торговых сессий, низковолатильный рынок в праздничные дни. Те, кто ловит активную/слабую волатильность или пытается торговать экзотическими активами, должны быть готовы к увеличению проскальзывания и вероятности реквотов в несколько раз.

Схема входа в моменты сильной волатильности.

- Использовать фильтр волатильности.

Если вы все-таки рискуете торговать на спекулятивном рынке, то нужно выбирать моменты входа с максимальным запасом профита. Например, если ваша средняя прибыль на одну сделку – 30 пунктов, то проскальзывание в 10 пунктов (например, во время новостей) заберет у вашего профита почти 30%. Можно торговать только часть новостей, с более явным и надежным прогнозом, которые дают, скажем, пунктов 60-70, тогда процент потерь будет существенно ниже. То же относится и к отдельным инструментам − рекомендуем торговать только в дни (или периоды) максимальной волатильности.

- Использовать стабильный интернет и надежное техническое оборудование.

Медленное исполнение ордеров из-за проблем связи может вызвать проскальзывание в несколько десятков пунктов, так что рекомендуем иметь еще и резервные каналы связи, а скальперам – обязательно торговать с использованием VPS.

Только если все это не помогает, а ситуации сильного проскальзывания носят системный характер и происходят даже на стабильном и ликвидном рынке, то можно подумать о том, чтобы...

- Сменить брокера или тип торгового счета.

Правильный выбор провайдера и настройка минимального уровня отклонения имеет решающее значение. Именно недобросовестные брокеры часто создают «фальшивые» реквоты − искусственную задержку исполнения ордера, допускают критическое проскальзывание даже при высокой ликвидности, практикуют отмену результатов сделок и прочие проблемы. Такой брокер «придерживает» как раз самые выгодные сделки, так как убыток трейдера – его прибыль. Необходимо проследить за поведением котировок во время спекуляций: предупреждение брокера о том, что в такие моменты корректность исполнения ордеров не гарантируется, и результаты сделки могут быть отменены, обычно указана в договоре самым мелким шрифтом – читайте внимательно!

Кстати, даже если вы планируете работать только с длительными сделками, рекомендуем выбирать брокера, который открыто поддерживает скальперскую торговлю и торговлю на новостях. Именно такие провайдеры особо требовательны к торговым условиям и обеспечивают высокую скорость исполнения приказов.

Выводы

Проскальзывание в трейдинге − явление объективное, это как раз считается «здоровым» признаком реальной торговли на бирже, причем эта проблема присутствует и на ECN-счетах. Ни один серьезный брокер, выводящий сделки на межбанк, не гарантирует полное отсутствие задержки исполнения и реквотов и не будет компенсировать вам потери от этих явлений. Предложенные способы помогут максимально защитить ваш депозит от проскальзывания, если только они не противоречат торговой стратегии. В противном случае – скорректируйте свою торговую методику под реальный рынок.

- Пункты и тики на Форекс. Чтение котировок

- Виды и типы ордеров Форекс

- Маржа на рынке Форекс

- Маржинальная торговля и финансовый рычаг

- Преимущества и недостатки торговли с кредитным плечом

- Для чего нужен демо счет на форекс

- Словарь Форекс (сленг)

- Советы начинающим трейдерам Форекс

- Проскальзывание (slippage)